10 sinais que seu cartão de crédito não é o mais adequado para você!

10 sinais que seu cartão de crédito não é o mais adequado para você!

Você já parou para pensar se o seu cartão de crédito é o mais adequado para o seu atual momento de vida? Será que você está perdendo tempo e dinheiro com um produto defasado? Ou abrindo mão de benefícios e seguros valiosos só por preguiça de comparar as opções? Nesse post exclusivo mostramos 10 sinais de que o seu cartão de crédito não é o ideal para você, com dicas e informações para você escolher a melhor opção para o seu perfil!

Dez sinais que seu cartão de crédito não é o mais adequado para você:

1- Você paga anuidade (ou precisa ligar para negociar)

Quando pensamos em cartões de crédito, o custo da anuidade logo vem à cabeça. Ela varia bastante e pode chegar a incríveis R$ 1.500 por ano. Mas a boa notícia é que você pode ter um cartão de crédito e não pagar anuidade. E não pense que será necessário ligar na central de atendimento do cartão todos os anos e ameaçar cancela-lo, isso é coisa do passado! Hoje em dia muitos cartões oferecem uma política clara para isenção de acordo com os gastos mensais. Com gastos mensais a partir de R$ 1.000 você já consegue um bom cartão que acumula pontos. Veja nossa lista com 28 cartões que oferecem milhas e benefícios de viagem com isenção de anuidade. Confira também nossas dicas para negociar a anuidade.

2- Você não acumula pontos ou milhas

Fico impressionado como ainda encontro muitas pessoas com uma boa renda que utilizam cartões que não acumulam milhas… Um desperdício, já que vimos acima que pagar anuidade não é desculpa para abrir mão de benefícios de viagem. Um exemplo disso são as fintechs, que cresceram oferecendo cartões de crédito sem anuidade de forma descomplicada e sem burocracia, através de seus aplicativos. No entanto, embora prestem um bom serviço, raramente permitem acumular milhas. Em alguns casos, cobram pelos programas de recompensas oferecendo migalhas de desconto na fatura, se comparado a outros produtos. Na grande maioria dos casos, essa opção geralmente não vale a pena, pois como já falamos, existem diversos cartões que oferecem milhas sem custo e que não cobram anuidade conforme o volume de gastos.

Se você já tem um cartão de crédito que acumula pontos e não paga anuidade, você está indo muito bem. Mas será que a quantidade de pontos oferecida por ele é proporcional ao seu consumo? Os cartões oferecem de 1 até 2,5 pontos por dólar gasto – uma variação de 150%! E sim, é possível ter um cartão que oferece 2 ou 2,5 pontos por dólar e ainda ser isento da anuidade. Tudo depende do seu volume de gastos e do seu relacionamento com o banco. Como exemplo, o Credicard Mastercard Black oferece 2 pontos por dólar e isenta a anuidade com gastos a partir de R$ 6 mil por mês, com acesso ilimitado às salas VIP da bandeira no Aeroporto de Guarulhos. Já o Porto Seguro Infinite ou Black oferece isenção de anuidade com pelo menos 15 mil reais em compras por mês, com acessos às salas VIP do programa LoungeKey sem custo.

Isso sem contar que é possível turbinar os seus gastos e conseguir cartões ainda melhores seguindo dicas simples como concentrar todas as suas despesas nos cartões, solicitar cartões de crédito adicionais e pagar contas com o cartão de crédito.

Dica: O Melhores Destinos mantém um ranking exclusivo com os melhores cartões de crédito do Brasil para acumular pontos e viajar! Acesse e compare as melhores opções de cada banco!

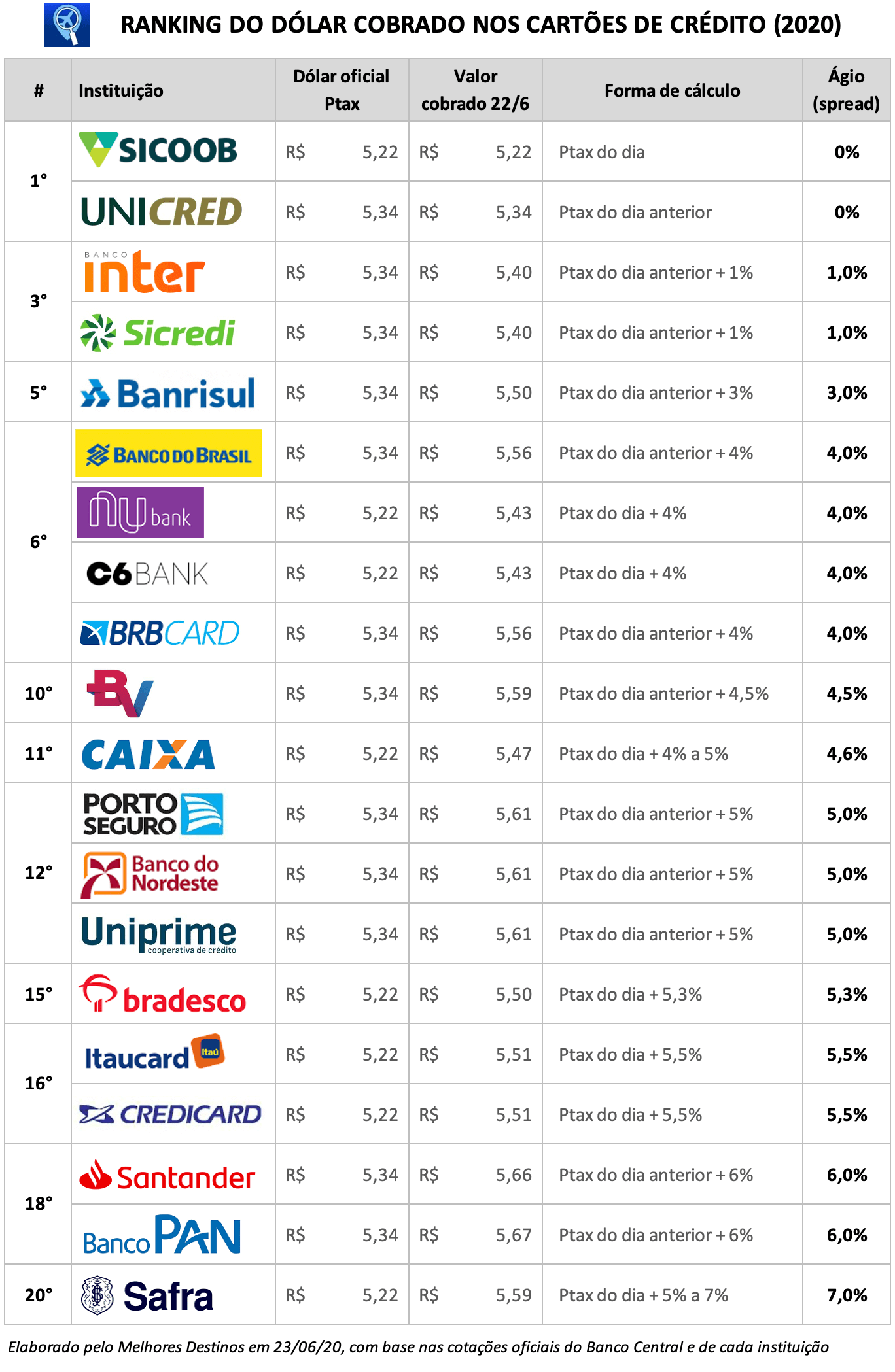

3- O cartão cobra muito acima da cotação do dólar nas compras internacionais

Se você tem o costume de realizar compras em sites internacionais e/ou utiliza o cartão como principal forma de pagamento em suas viagens ao exterior, talvez não saiba, mas maioria dos bancos cobra um ágio (uma taxa adicional) entre a cotação oficial do dólar e o que é aplicado na fatura do cartão. A tarifa vem embutida no câmbio utilizado para converter os valores para o real e pode variar entre 0% (nenhuma cobrança) até 7%. Isso é ruim por dois motivos: você vai pagar mais caro pelas compras feitas em moeda estrangeira e vai pontuar menos que outros cartões na conversão dos gastos em pontos. Para amenizar esse custo, alguns cartões oferecem pontos adicionais nas compras feitas em moeda estrangeira. Veja quanto o seu banco cobra no dólar do cartão de crédito.

4- Você não tem direito à seguros e assistências essenciais para quem viaja

Todo mundo espera curtir uma viagem de forma despreocupada, certo? Pensando nisso, muitos cartões de crédito oferecem cobertura para imprevistos, como emergências médicas ou odontológicas, bagagem extraviada, conexão de voo perdida ou um acidente ou avaria no veículo alugado para o titular e seus dependentes. No entanto, essas assistências são oferecidas apenas pelos cartões a partir do nível Platinum (incluindo também o Infinite, Black e Nanquim). Mesmo assim, é necessário consultar as regras impostas por cada bandeira para não ficar na mão, como a necessidade de pagar a passagem aérea ou o aluguel de carro com o cartão.

A Mastercard, por exemplo, protege apenas o titular do cartão, cônjuge ou companheiro e filhos dependentes. Demais viajantes não estão cobertos mesmo que a passagem tenha sido comprada com o cartão. Além disso, no caso de emissão de bilhete com pontos, o cliente deverá provar que os pontos foram adquiridos com um cartão da bandeira. Já a Visa, por outro lado, protege todos os passageiros cujo bilhete aéreo tenha sido pago com um cartão elegível. E para passagens compradas com pontos, basta que as taxas tenham sido pagas com o cartão. Por outro lado, os valores das coberturas e tipos de assistências variam entre as bandeiras. Sempre consulte as condições da bandeira do seu cartão antes de efetuar a compra de uma passagem aérea. Veja qual bandeira de cartão de crédito tem os melhores benefícios em viagem?

5- Você não pode utilizar salas VIP quando viaja

As salas VIP nos aeroportos são mais do que um mimo para os viajantes. Elas oferecem serviços que te ajudam a economizar dinheiro com refeições, bebidas, espaço para banho, internet de alta velocidade e local para descansar. No entanto, nem todos os cartões de crédito oferecem o benefício sem custo. Com exceção de alguns cartões de crédito co-branded e do American Express The Platinum Card, os cartões de nível Platinum não oferecem acesso gratuito às salas VIP em aeroportos. E, quando cobrado, o ingresso costuma não compensar pelo alto valor.

Como regra, todos os cartões de crédito nas versões Infinite ou Black oferecem associação gratuita ao programa de salas VIP LoungeKey. Mas não pense que por ter um cartão de uma dessas bandeiras o seu acesso será gratuito. Isso dependerá do seu banco. Parte das instituições oferecem acessos ilimitados para titulares e convidados. Outras apenas para o portador. Algumas liberam uma quantidade específica de ingressos por ano, outras apenas acessos cobrados, pelo valor de US$ 32, o que não compensa. Confira os melhores cartões de crédito para acessar salas VIP sem custo adicional!

6- Você precisa pagar por cartões adicionais para seus familiares

Se você tiver um cartão bacana cheio de vantagens, é normal querer estender os benefícios aos familiares mais próximos, não é? A melhor forma de fazer isso é solicitando cartões de crédito adicionais. Esses cartões possuem quase sempre os mesmos benefícios do titular, sendo que todos os gastos e pontos acumulados com os cartões irão para o dono do cartão. Algumas instituições permitem a inclusão de até 9 adicionais sem nenhum custo! Outros cobram por cada adicional. Consulte antes de solicitar. Lembrando que as despesas efetuadas por todos os cartões serão de sua responsabilidade (calma, dá pra definir um limite de gasto para cada cartão, ou mesmo pedir e utilizar apenas para acessar as salas VIP). Explico melhor como isso funciona nesse post especial sobre cartões de crédito adicionais.

7- Você acumula pontos no cartão, mas não viaja

Você acumula mais pontos no cartão de crédito do que consegue utilizar? Não consegue planejar viagens com suas milhas e deixa os pontos expirarem com frequência? Que desperdício! Seja qual for o motivo, saiba que os programas de fidelidade oferecem hoje opções de resgate que vão além da passagem aérea, como eletrônicos, eletrodomésticos, artigos de vestiário, cosméticos, serviços e muitos outros. Talvez não seja a melhor troca, mas volta e meia tem uma boa promoção, sem contar que é melhor que deixar os pontos vencerem! Outra opção é vender os pontos em sites especializados, como a MaxMilhas. Limites recentes de emissões anuais podem reduzir seus ganhos, mas funciona. Agora se esse é um problema crônico na sua vida, talvez seja a hora de considerar cartões de crédito que oferecem cashback como recompensa pelos gastos. Esse tipo de benefício devolve uma percentual do valor gasto com o cartão em forma de crédito na fatura.

8- Você não troca seu cartão de crédito porque não quer mudar de banco

Isso é coisa do passado! Se o seu banco atual não oferece boas opções de cartões de crédito, você ainda pode ter produtos de outras instituições sem precisar abrir conta em outro banco. Emissores como Credicard, Porto Seguro, Itaú e PAN emitem cartões sem a exigência de que o cliente seja correntista, ou possua outros produtos da empresa. Você pode continuar utilizando os serviços bancários do seu banco atual como conta corrente e investimentos e usufruir dos benefícios oferecidos por outros cartões. No nosso ranking com os melhores cartões de crédito do Brasil você encontra várias opções excelentes.

9- O seu banco não participa de promoções de transferência bonificada para os programas de fidelidade

É cada vez mais comum os programas de fidelidade das companhias aéreas, como Smiles, Latam Pass, TudoAzul e TAP Miles&GO promovem ações de transferência bonificada para os clientes. Com elas, é possível dobrar a quantidade de pontos do cartão. No entanto, os bancos podem vetar que seus cartões participem dessas ações promocionais. E isso acontece com mais frequência a cada dia, o que pode limitar suas opções de maximizar seus pontos no futuro. É o caso dos cartões do banco Santander, que raramente participam desse tipo de oferta.

10- Você não tem a opção de receber alertas de despesas efetuadas com o cartão de crédito

Com o número crescente de fraudes com o cartão de crédito, precisamos ficar cada vez mais atentos com os gastos que são lançados na nossa fatura. Fintechs como Nubank e Neon foram pioneiras ao oferecer notificações em tempo real sempre que o usuário tiver alguma despesa com o cartão. Instituições como o Santander, Itaú e a Porto Seguro também aderiram. De toda forma, sempre verifique se o seu cartão oferece essa opção. Caso ele ainda não possua um aplicativo com essa funcionalidade, muitas vezes é possível ativar o serviço por mensagem de texto no celular. Sempre consulte quais ferramentas de segurança o seu cartão oferece e ative todas para ficar mais tranquilo e evitar dores de cabeça com fraudes.

Posso falar por experiência própria, não tenha medo de mudar! O melhor cartão de crédito é aquele que é mais adequado para você, considerando suas prioridades, seu estilo de vida e o seu padrão de gastos! Vale a pena avaliar a cada 2-3 anos se o seu cartão acompanhou as mudanças da sua vida!

E você, se encaixou em alguma dessas situações? Já mudou de cartão de crédito? Valeu a pena? Comente e participe!

Veja também: