Score de crédito: o que é e como usá-lo para aumentar seu limite e conseguir os melhores cartões de crédito

Score de crédito: o que é e como usá-lo para aumentar seu limite e conseguir os melhores cartões de crédito

Você certamente já ouviu o termo “score de crédito”, “Serasa score“, “pontuação de crédito do consumidor” ou algo parecido. Mas você sabe o que ele significa ou como funciona? Quando você solicita aquele tão sonhado cartão de crédito que vai te dar acesso à salas VIP e gerar muitas milhas, a administradora do cartão pode aceitar ou recusar seu pedido. Entenda como isso é feito e veja como aumentar as suas chances de ser aprovado neste post.

O que é o Score de crédito?

O score é uma pontuação que varia entre 0 e 1.000 que indica a probabilidade de um consumidor pagar suas contas em dia. Essa métrica é utilizada por órgãos de proteção ao crédito que auxiliam as instituições financeiras a traçarem o perfil de risco de um determinado cliente para oferecerem as oportunidades de crédito mais adequadas. No Brasil, as principais empresas autorizadas pelo Banco Central a fazerem essa análise de dados são Serasa Experian, Boa Vista SCPC, SPC Brasil e Quod.

Em termos práticos, o score é como se fosse uma nota ou um “currículo” da sua vida financeira. Quanto maior for o seu score, maiores são as chances de você honrar seus compromissos financeiros. E, quanto menor ele for, maior será a probabilidade de você não cumpri-los. Mas calma, se o seu score estiver baixo, isso não quer dizer que você seja caloteiro ou algo desse tipo, mas a empresa pode ver você como um devedor de maior risco e lhe impor juros mais altos.

Como o Score de crédito é calculado?

Existem muitos mitos na internet sobre como as empresas calculam o score das pessoas. A verdade é que a pontuação é um calculo estatístico que se baseia nas informações financeiras que cada órgão possui sobre o consumidor como dados cadastrais e comportamentais. É importante saber que cada órgão utiliza fórmulas estatísticas e bancos de dados distintos, então é normal que o seu score na Serasa seja diferente do seu score na Boa Vista, por exemplo.

Dentre as informações comportamentais, são levadas em consideração os hábitos financeiros do consumidor tais como regularidade dos pagamentos dentro da data de vencimento, grau de relacionamento com o mercado, número de serviços financeiros contratados, participação societária em empresas e outros fatores. Dados como renda do consumidor e saldo bancário não são considerados pelas empresas.

As empresas não informam ao consumidor em detalhes como calculam as notas, mas relatam os critérios que são considerados. Em caso de score baixo, por exemplo, o usuário pode questionar se é devido a uma dívida em aberto, frequência de pagamentos feitos com atraso ou ausência de mais dados positivos.

Como consulto o meu Score de crédito?

A consulta ao seu score de crédito é grátis e pode ser feita mediante um cadastro simples nos sites Serasa Consumidor, Boa Vista SCPC, SPC Brasil e Quod. Infelizmente, não há um sistema único que permita visualizar todos os scores em uma única consulta. Além dos sites, é possível também consultar pelos respectivos aplicativos para celular dos órgãos. É importante saber que não há cobrança para consultar o score e tampouco é possível aumentá-lo mediante pagamento. Caso receba algum e-mail ou SMS com informações nesse sentido, desconsidere pois trata-se de uma tentativa de fraude.

O score é dinâmico e leva em consideração os dados disponíveis na base de dados das empresas no momento da consulta. Caso você tenha dívidas em seu nome e tenha o hábito de pagar suas contas com atraso, uma mudança em seu comportamento financeiro não irá refletir de imediato em seu score. A evolução não é simultânea, ela acontece de forma gradual na medida em que o mercado financeiro volta a confiar no seu compromisso em honrar seus pagamentos em dia.

No Brasil, a pontuação do score é dividido em três faixas:

- Score entre 701 e 1.000 pontos: Baixo risco de inadimplência

- Score entre 301 e 700 pontos: Médio risco de inadimplência

- Score entre 0 e 300 pontos: Alto risco de inadimplência

Vamos falar um pouco sobre como ter um bom score e se manter sempre na faixa verde.

Como ter um bom Score de crédito?

Ter um bom score de crédito é essencial tanto na hora de comprar um carro como ao solicitar crediário em uma loja de roupas. Existem várias dicas que podem ser seguidas que ajudam a manter um bom score de crédito. Veja algumas a seguir:

1- Limpe seu nome

Assim que consultar seu score, verifique também se existem dívidas ou protestos em seu nome. Muitas pessoas têm dívidas sem saber. Pode ser uma conta de luz ou a fatura de um cartão de crédito de alguma loja que foi extraviada e você esqueceu de pagar. Procure as empresas onde você tem valores em aberto e negocie o pagamento. Quanto antes você liquidá-las, mais rápido o seu nome ficará limpo e isso refletirá no seu score. No caso de dívidas antigas, algumas empresas podem até oferecer bons descontos para lhe incentivar a quitá-las.

2- Atualize seus dados cadastrais

Os órgãos de proteção ao crédito oferecem canais onde os consumidores podem atualizar seus dados como endereço residencial, telefone e e-mail para contato. Manter essas informações atualizadas mostra que você está acessível caso as empresas precisem entrar em contato com você. Caso mude seu nome devido casamento ou separação ou troque de endereço, atualize suas informações o quanto antes. Dados desatualizados ou incompletos podem prejudicar o seu score. Quanto mais exatas forem as suas informações pessoais, mais confiável será o seu cadastro e, consequentemente, a sua pontuação.

3- Manter-se no cadastro positivo

As quatro empresas possuem um serviço chamado “cadastro positivo”. Essa ferramenta autoriza que as empresas coletem dados positivos do consumidor tais como o pagamento antecipado e assiduidade no pagamento das contas. Antes do cadastro positivo, os órgãos só coletavam as informações negativas sobre o cliente como dívidas, pagamentos em atraso e protestos.

Até o primeiro semestre de 2019, esse serviço só era ativado mediante solicitação do consumidor. Mas depois que a Lei 12.414/11 foi alterada em 9 de julho de 2019, o serviço é ativado automaticamente para todos os usuários. Quem não deseja que suas informações sejam compartilhadas com as empresas pode solicitar a retirada do serviço. Mas para ver sua pontuação aumentar é fundamental manter o seu cadastro positivo ativado.

4- Use o crédito com consciência

Sempre que precisar de crédito, consulte as opções do mercado. A diferença entre a taxa de juros cobrada pelo cheque especial e por um empréstimo consignado, por exemplo, é enorme. Evite contratar um empréstimo para pagar um outro mais antigo. Hoje em dia somos bombardeados com anúncios de crédito fácil, rápido e descomplicado, mas essas opções geralmente são as mais caras e devem ser evitadas a todo custo.

Assumir várias parcelas e, consequentemente, comprometer a maior parte da sua renda com o pagamento de dívidas, pode prejudicar o seu score.

5- Pague suas contas em dia

Parece bem óbvio, mas é muito importante fazer seus pagamentos religiosamente até a data do vencimento. E o pagamento precisa ser feito sempre em valor integral. Pagar o mínimo do cartão de crédito, nem pensar! Um atraso de um ou dois dias no pagamento pode não ser o fim do mundo e pode não negativar seu nome, mas poderá impactar o seu score de crédito. Se necessário, troque a dia de vencimento das contas para a data do mês em que você recebe seu salário e caso não disponha de recursos para honrar seus pagamentos dentro do prazo, considere pagar contas utilizando o cartão de crédito. Essa pode uma opção mais barata do que pagar encargos e ainda ficar inadimplente.

Outra dica é ativar o serviço de débito automático. Essa ferramenta faz a cobrança dos seus pagamentos diretamente do saldo da sua conta corrente sem que você tenha que se preocupar. Apenas ativar o serviço por si só não irá ajudar o seu score, mas a ferramenta evita que você esqueça de fazer algum pagamento.

6- Tenha pelo menos uma conta de consumo em seu nome

Além de pagar todas as contas em dia, é muito valioso ter uma conta de consumo em seu nome como luz, água, telefone fixo ou gás. Esse tipo de cobrança é atrelado a um endereço, o que aumenta ainda mais a confiabilidade das empresas em conseguir entrar em contato com você em caso de inadimplência.

7- Tenha movimentação bancária

As contas corrente, poupança e investimentos são os produtos mais comuns oferecidos pelos bancos. Ter e utilizar esses serviços vai ajudar a contribuir positivamente para a sua pontuação, além de facilitar o dia a dia, evitando filas em agências bancárias ou lotéricas. Eu faço todos os meus pagamentos de forma online e a última coisa que quero é precisar entrar em uma agência bancária.

Se estiver preocupado com as tarifas cobradas pelos bancos, experimente uma das muitas contas digitais disponíveis no mercado. A maioria delas não cobra nada pelos serviços mais simples. Banco Inter, C6 Bank, Banco Pan e Neon são apenas alguns exemplos. Ou se preferir, vá a uma agência de um banco “tradicional” e solicite a abertura de uma conta corrente com a chamada “cesta de serviços essenciais”. Todos os bancos são obrigados pelo Banco Central a oferecer esse tipo de conta que não incide nenhuma cobrança pelos serviços mais básicos.

8- Não empreste seu nome, a não ser que possa pagar

Todos os serviços que forem contratados em seu nome como água, luz ou telefone e todo crédito que você contratar como empréstimos e financiamentos, refletirão única e exclusivamente no seu score mesmo que você não seja o usuário do serviço.

Caso algum parente ou amigo peça para você solicitar algum desses serviços, na hipótese de inadimplência ou pagamentos com atraso, o único prejudicado será você. Mesmo dentro de um ambiente familiar, isso é algo que pode gerar problemas, então tome cuidado.

Serasa Score

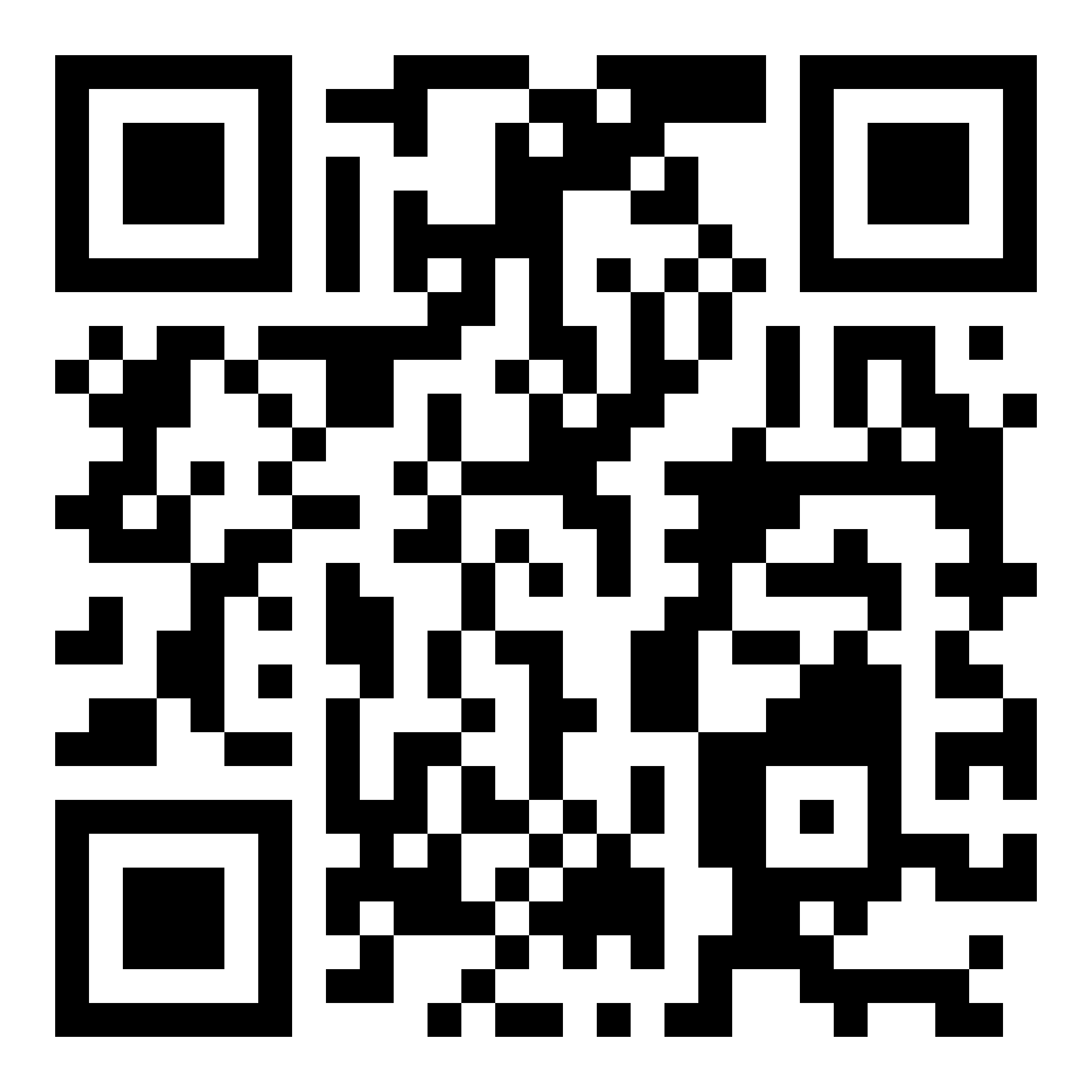

Vou dar destaque ao Serasa Score pois é a plataforma mais utilizada pelas empresas e o que mais acompanho dentre todas. Considero o site e o aplicativo intuitivos e fáceis de usar. Neles consigo acompanhar todos os pagamentos de cartão de crédito realizados e confirmar que todos foram quitados dentro do vencimento. Além de apresentar o meu score, o site também indica os fatores que mais estão influenciando o seu score no momento. No meu caso, é a quantidade de consultas que foram feitas em meu CPF nos últimos 6 meses. Por outro lado, os dados a meu favor também são apresentados como há quanto tempo tenho o meu cartão de crédito mais antigo e a porcentagem de faturas pagas em valor integral nos últimos 6 meses.

Serasa Anti-Fraude

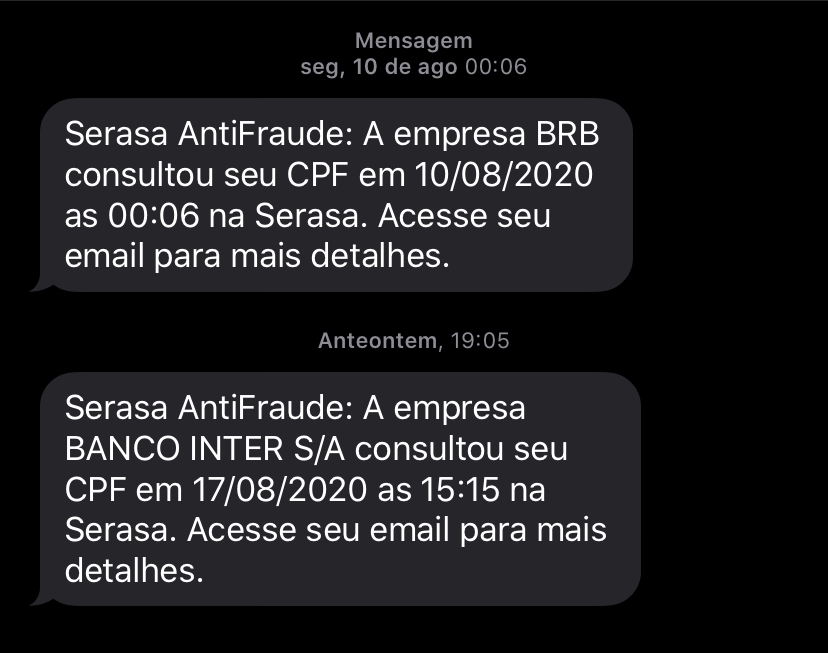

Além disso, o Serasa também oferece serviços adicionais para monitorar as atividades e consultas no seu CPF. Eu contratei o plano Serasa Anti-Fraude Premium. Com ele, todas as consultas que são feitas no meu CPF são informadas por SMS e e-mail, assim como possíveis vazamentos de dados pessoais na Deep Web.

O serviço custa R$ 29,90 por mês ou, aderindo por um ano, ficam 12 parcelas de R$ 14,16. Uma dica é que a Serasa tem parceria com o programa Km de Vantagens dos postos Ipiranga. Com apenas 250 km resgatei um cupom de desconto que baixou o preço para 12 parcelas de R$ 8,55. No entanto, vi que eles mudaram a oferta recentemente que agora oferece 50% do valor pago de volta na forma de créditos em combustível no aplicativo Abastece Aí, que também é um bom negócio!

Considero o serviço super útil pois, caso outra pessoa esteja utilizando os meus dados para solicitar algum serviço em meu nome de forma fraudulenta, eu serei comunicado.

É importante saber que o score de crédito não é o único critério utilizado pelas empresas na concessão de crédito. Um score alto não significa, por exemplo, que você tem uma renda mensal compatível com o produto que você deseja adquirir como um financiamento de uma casa ou de um carro novo. A verdade é que as empresas se reservam no direito de não fazer negócio com consumidores que considerem de risco.

Uma dica que dei no post sobre como conseguir um bom cartão de crédito para acumular milhas e viajar é que não devemos ser fiel à nenhum banco. É importante diversificar os produtos bancários que utilizamos em mais de uma instituição e aproveitar as vantagens que cada uma oferece. Se você mantiver um bom relacionamento em mais de um banco, você terá mais de um banco enviando dados positivos sobre você para o seu score, o que é ótimo! Eu não perco nenhuma boa promoção para adquirir um novo cartão de crédito e nem por isso senti que esse hábito tenha prejudicado o meu score.

E você, já consultou seu score de crédito?