Cartão de crédito: guia completo para escolher o melhor para você e fugir da anuidade cara!

Cartão de crédito: guia completo para escolher o melhor para você e fugir da anuidade cara!

O Brasil é um dos maiores mercados de cartão de crédito do mundo e o maior da América Latina, superando Argentina e México. A quantidade de cartões de crédito emitidos por aqui cresceu bastante nos últimos anos, assim como o número de estabelecimentos que aceitam a forma de pagamento. Afinal, qualquer barraquinha que se vê na rua ou na praia hoje em dia aceita cartão, não é verdade?

Cartão de crédito: como fazer o melhor para você 💳

Alguns dos fatores que contribuíram para esse crescimento foi a maior facilidade do brasileiro em acessar esse tipo de crédito, maior segurança nas transações e a possibilidade de fazer compras pela internet. Quem nunca entrou em uma loja de departamentos e foi, literalmente, perseguido por um funcionário perguntando se você não gostaria de fazer o cartão de crédito da loja?

Com tantos cartões disponíveis no mercado, pode ser difícil escolher o que mais atenda às nossas necessidades.

Reunimos aqui algumas dicas que podem lhe ajudar na hora de escolher o cartão certo para o seu perfil, sendo que alguns cartões de crédito são fáceis de aprovar e podem ser obtidos por praticamente qualquer pessoa.

1. Como você pretende usar o cartão de crédito?

É importante saber qual uso você pretende fazer do cartão. Se será apenas para compras de alto valor, se para todas as compras cotidianas ou se para apenas situações em que você não dispõe de dinheiro em espécie. Independente da resposta, o cartão de crédito é sempre uma ótima forma de pagamento. No entanto, é importante que você pague o total da fatura todos os meses até a data de vencimento.

Se você acredita que pode precisar atrasar as faturas ou acha que pode gastar mais do que pode honrar, o cartão definitivamente não é o melhor produto financeiro para você. Os juros cobrados por eles, embora variem entre os bancos, estão entre os mais altos do mercado. Nesse caso, opte por utilizar um cartão de débito até que você esteja mais estabilizado e educado financeiramente para que o risco de atrasar a fatura seja o menor possível.

2. Qual programa de fidelidade é mais interessante para você? ✈️

A maioria dos cartões de crédito oferece algum tipo de incentivo para que o cliente gaste o máximo possível, afinal, os bancos e bandeiras lucram com as transações. Como recompensa, você pode ganhar milhas ou pontos para viajar, descontos em postos de combustível, desconto na compra de eletrodomésticos, créditos na fatura (cashback) e muitos outros. É interessante saber qual prêmio você mais e lhe será útil.

Se você gosta de viajar (quem não gosta?), o mais interessante é acumular pontos para viajar de graça. Dependendo do cartão, você pode ganhar pontos nos programas de fidelidade dos bancos (como Esfera ou Livelo) ou eles podem ser creditados diretamente no seu programa de milhagem preferido, como Latam Pass, Smiles ou TudoAzul. Em ambos os casos, os pontos podem ser trocados por viagens, locação de carros, hotéis e muito mais.

Já se você tem um custo alto com combustível (como acontece com motoristas de aplicativo, por exemplo), você pode considerar um cartão que tenha parceria com um programa de fidelidade de posto de combustível. Esses programas podem oferecer descontos no abastecimento ou na manutenção do seu carro que, ao final de um ano, podem render uma boa economia.

São muitas as opções de recompensas oferecidas pelos cartões. Pode-se dizer que algumas são mais valiosas que outras, mas o importante é que você escolha a que seja mais atraente para você. Mas caso não se identifique com nenhum dos programas de fidelidade oferecidos, existem ainda os cartões de crédito que oferecem cashback, ou seja, “dinheiro de volta” para abater o custo das suas compras. Esse tipo de recompensa é simples e transparente e não varia de acordo com o câmbio, como acontece com os cartões que pontuam de acordo com o gasto em dólar.

Confira 12 cartões de crédito que oferecem cashback: será que valem a pena?

3. Quais benefícios são interessantes para você? 🛋️

Muitos cartões oferecem benefícios mesmo antes de você começar a acumular pontos. Os cartões das companhias aéreas, por exemplo, oferecem vantagens como despacho de bagagem grátis, prioridade no embarque e check-in, upgrade de cabine e até desconto na compra de passagens aéreas.

Já outros podem oferecer benefícios mais exclusivos, como translado para aeroporto e até acesso à VIP:

É bem verdade que a maioria dos benefícios está relacionado à viagens, mas dependendo da bandeira do cartão, outras vantagens podem estar inclusas. Alguns exemplos são assistência residencial, assinatura de serviços de streaming de música, garantia original estendida, proteção de preço dos produtos comprados com o cartão e até atendimento emergencial para o seu pet.

Se você compra muito em lojas de departamento, por exemplo, aquele cartão que o funcionário lhe oferece com tanta insistência pode fazer sentido. Esses cartões geralmente não têm cobrança de anuidade, oferecem melhores opções de pagamento e descontos exclusivos.

4. Como fugir da anuidade do cartão de crédito? 💸

A maioria dos cartões vem com a cobrança da tarifa de anuidade. O que muitos não sabem é que muitas vezes é possível escapar dessa cobrança! Alguns cartões oferecem anuidade grátis para sempre, outros estabelecem condições para que você não seja cobrado.

Se você tem interesse em um cartão que ofereça benefícios como os mencionados no item anterior, é bem provável que esse cartão cobre anuidade. Os cartões mais básicos cobram a partir de R$ 300 e o valor pode chegar a estratosféricos R$ 25.000 para os mais exclusivos. Felizmente muitos bancos oferecem oportunidades de desconto ou até anuidade grátis conforme gastos ou relacionamento com a instituição. Confira dicas para negociar a anuidade do cartão de crédito.

É importante que, ao solicitar o cartão, você esteja ciente do valor da anuidade e esteja apto a pagá-la caso não consiga gratuidade no primeiro ano ou não atinja os requisitos necessários para obter algum desconto. Caso contrário, é melhor optar por um cartão com anuidade mais acessível ou que ofereça anuidade grátis independente sem nenhuma exigência.

Veja também:

– 30 cartões de crédito que podem ter anuidade grátis e oferecem milhas e benefícios de viagem

5. Qual bandeira de cartão escolher? 🤔

Hoje temos diversas bandeiras disponíveis no mercado. As principais são Mastercard, Visa, American Express e Elo. Embora as maquinetas de cartões aceitem mais de uma bandeira, pode acontecer de uma bandeira não ser aceita em algum estabelecimento específico por não ser credenciada, então é sempre bom ter uma segunda bandeira. O Amex, por exemplo, tem uma aceitação um pouco menor por cobrar uma taxa maior dos estabelecimentos.

Algumas bandeiras são globalmente reconhecidas e aceitas em quase todos os lugares ao redor do mundo. Já outras têm aceitação somente no Brasil ou dependem de acordos com bandeiras internacionais para terem aceitação no exterior. A Elo, por exemplo, é aceita no exterior graças a parceria com as bandeiras estrangeiras Discover e Diners Club. Se você pretende utilizar seu cartão para compras internacionais, considere uma bandeira que tenha maior aceitação internacional como Mastercard ou Visa.

Com exceção da aceitação, as bandeiras funcionam de forma bem similar. Todas permitem realizar compras online e presencial, permitem realizar compras parceladas e, com exceção da American Express, oferecem função crédito e débito em um só cartão caso você seja correntista do banco.

Confira também:

– Visa, Mastercard, Amex ou ELO: qual bandeira tem os melhores benefícios de viagem?

6. Considere o banco em que você já é cliente 🏦

Se você já é cliente de algum banco, seja com uma conta corrente ou poupança, verifique as opções de cartões que ele oferece. É provável que o seu cartão de débito possa se tornar um cartão múltiplo com funções de crédito e débito e você não saiba disso.

Mesmo que o seu banco não lhe ofereça um bom cartão de crédito de imediato, ele pode servir de porta de entrada para que você comece a utilizar o produto. Mantendo um bom relacionamento com o cartão, ele irá gerar pontos positivos para o seu score de crédito que facilitará o pedido de outros cartões no futuro.

Confira nossa análise dos cartões dos bancos Santander, Banco do Brasil, Itaú, Bradesco, Caixa e Porto Seguro.

7. Considere o seu score de crédito 📈

Ao consultar os seus dados, os bancos certamente irão ter acesso ao seu score de crédito. Ele é uma das informações analisadas para aprovar a sua proposta e tem muita importância por se basear em como o mercado financeiro classifica o risco de emprestar dinheiro para você.

Se o seu score estiver baixo, pode ser difícil ser aprovado para os melhores cartões, então para ter mais chances de aprovação, opte por um mais básico até que a sua pontuação melhore. Saiba mais sobre o score de crédito e dicas de como aumentar a sua pontuação e como consultar o seu score de crédito.

8. Escolha o cartão de crédito certo para a sua renda 💰

Por mais que os cartões de crédito mais exclusivos sejam cheios de benefícios e muito desejados, é importante que você escolha um cartão que seja compatível com a sua renda mensal. Pode não valer a pena você ter um cartão com anuidade alta se o seu e o seu consumo mensal for baixo ou se você não conseguir tirar aproveito dos benefícios.

Por exemplo, se você é universitário e está construindo sua relação com o mercado financeiro, a melhor opção é escolher um cartão compatível com o seu momento de vida, como cartões de crédito sem anuidade ou um cartão de crédito universitário. Na medida em que a sua renda aumentar, você pode preencher propostas para cartões melhores ou pedir upgrade do cartão que você já tem.

Cartões de crédito para quem ganha até R$ 3 mil

Quem tiver uma renda mensal de até R$ 3 mil pode pensar que não, mas já pode ter um cartão de crédito que acumula pontos, oferece benefícios em viagem e até anuidade grátis conforme os gastos! Confira algumas opções:

| Cartão | Link para solicitar |

| Latam Pass Itaú Gold | Clique aqui |

| Azul Itaú Gold | Clique aqui |

| Gol Smiles Gold | Clique aqui |

| Itaú Pão de Açúcar Platinum | Clique aqui |

| Amazon Platinum | Clique aqui |

Cartões de crédito para quem ganha até R$ 6 mil

Já se você ganha entre R$ 3 mil e R$ 6 mil, o mercado oferece cartões com ainda mais vantagens como acesso à salas VIP em aeroportos. C6 Carbon, Santander Elite e cartões Latam Pass e Azul Itaú ou Smiles Platinum são alguns exemplos.

| Cartão | Link para solicitar |

| Latam Pass Itaú Platinum | Clique aqui |

| Azul Itaú Platinum | Clique aqui |

| Gol Smiles Platinum | Clique aqui |

| Santander Elite Platinum | Clique aqui |

| C6 Bank Carbon Black | Clique aqui |

Cartões de crédito para quem ganha mais de R$ 6 mil

Para quem tem renda acima de R$ 6 mil por mês, são muitas as opções de cartões Black e Infinite disponíveis. Os cartões oferecem os melhores e mais completos benefícios além de pontuar até 4 pontos por dólar gasto.

Quem pertencer a segmentos bancários exclusivos, como Select, Private ou Personnalité, consegue facilmente cartões como Santander AAdvantage Black, Santander Unique, Itaú Personnalité Latam Pass ou Smiles Visa Infinite e muitos outros.

| Cartão | Link para solicitar |

| Latam Pass Itaú Black | Clique aqui |

| Azul Itaú Infinite | Clique aqui |

| Gol Smiles Infinite | Clique aqui |

| Santander Unique | Clique aqui |

| Bradesco Elo Diners | Clique aqui |

Para conhecer os melhores cartões de crédito, se liga nas duas últimas dicas!

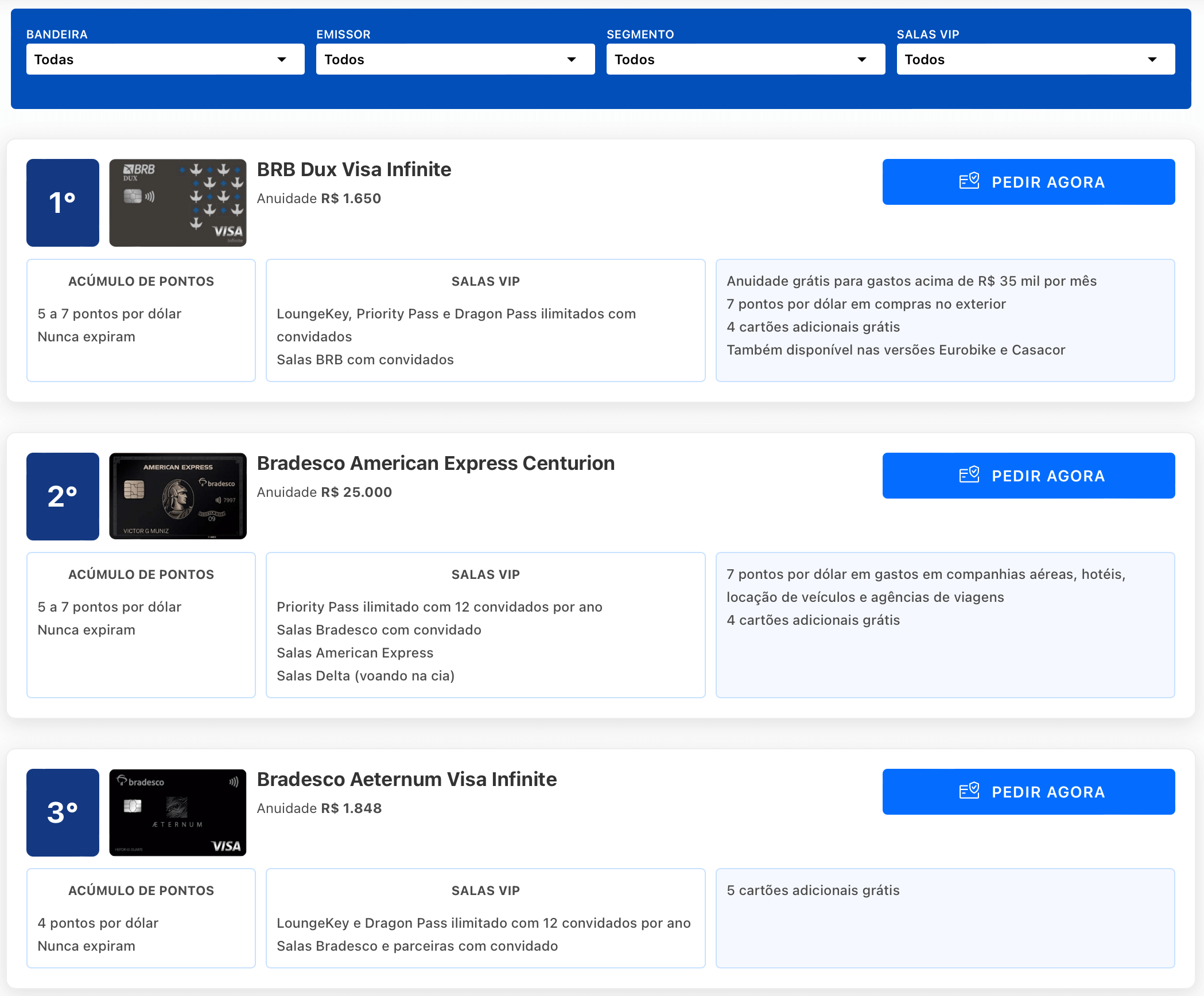

10. Confira o Ranking de Melhores Cartões de Crédito

O Melhores Destinos oferece uma ferramenta exclusiva e gratuita onde os melhores cartões de crédito do mercado são apresentados. É possível também conferir informações dos cartões como valor de anuidade, pontuação oferecida, política de acesso a salas VIP, benefícios adicionais e muito mais!

O ranking é constantemente atualizado e oferece quatro filtros para lhe ajudar a encontrar o cartão ideal. Atualmente, o BRB Dux Visa Infinite está em primeiro lugar oferecendo até 7 pontos por dólar e acesso ilimitado às salas VIP dos programas LoungeKey, Priority Pass e Dragon Pass para o portador e até três convidados e à sala VIP BRB exclusiva no Aeroporto de Brasília.

Acesse agora o Ranking de Melhores Cartões de Crédito.

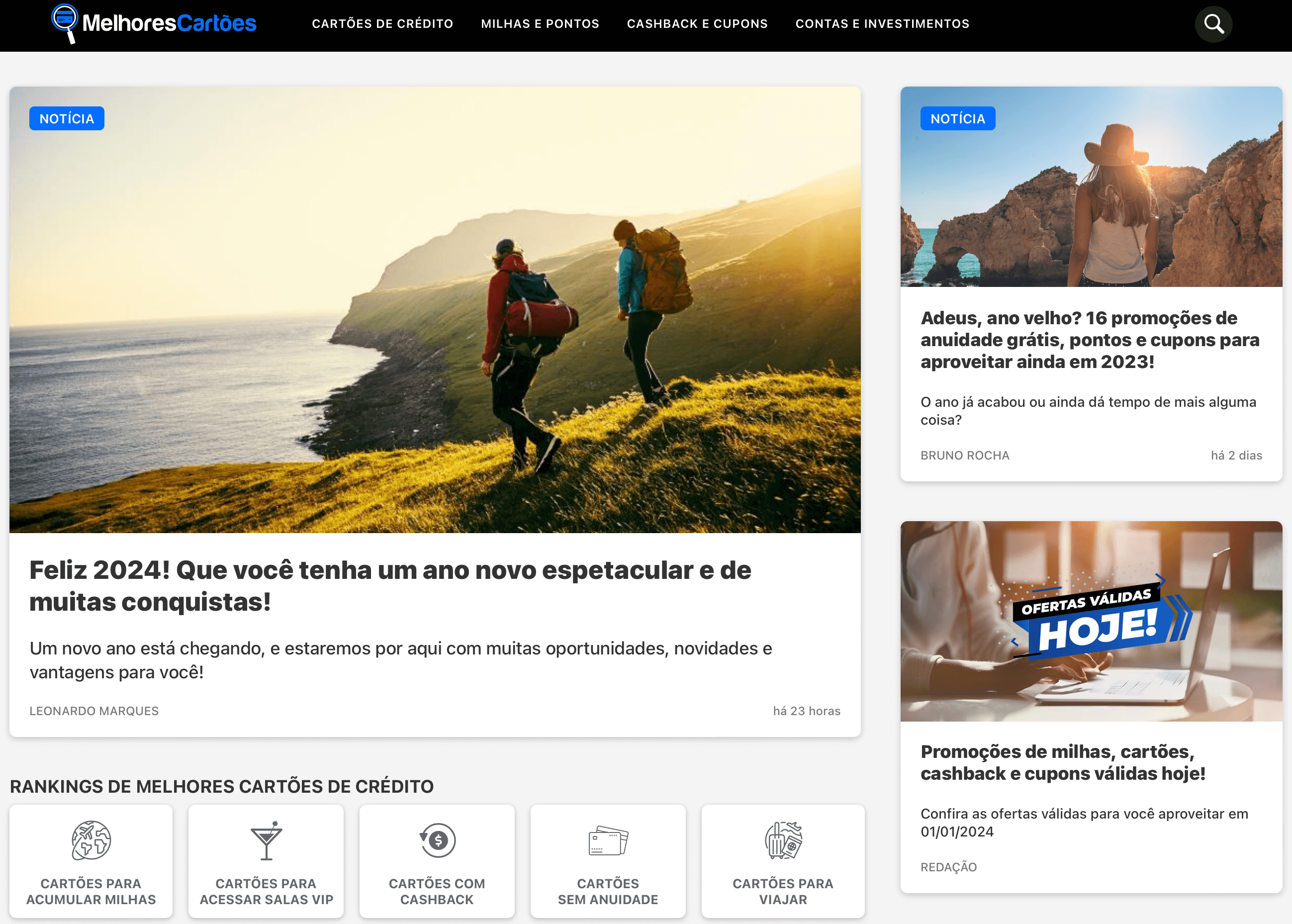

11. Conheça e acompanhe o Melhores Cartões

O Melhores Destinos lançou neste ano um novo site dedicado exclusivamente a dicas e notícias sobre cartões de crédito, bancos e carteiras digitais e serviços financeiros, o Melhores Cartões. Além do ranking de Melhores Cartões de Crédito para Acumular Pontos e Viajar do MD, no novo site você ainda encontra mais quatro ranking exclusivos:

- Melhores Cartões para ganhar pontos;

- Melhores Cartões com cashback;

- Melhores Cartões para acessar Salas VIP;

- Melhores Cartões de Crédito Sem Anuidade.

Lá divulgamos também promoções, ofertas e cupons de desconto para quem gosta de economizar em compras do dia a dia! Acesse o site, baixe o aplicativo grátis e ative as notificações, siga nosso perfil do Instagram (@melhorescartoes) e no Telegram e não perca nenhuma dica!

Como pedir um cartão de crédito?

Pedir um cartão de crédito é mais fácil do que você imagina. Atualmente muitos bancos permitem o preenchimento de propostas através do site ou pelo aplicativo. Funciona assim: são solicitados os seus dados pessoais e o envio de uma selfie segurando um documento de identificação oficial. Essa é uma medida de segurança adotada para evitar possíveis fraudes com o cartão de crédito.

Se você for correntista de algum banco, é possível também solicitar um cartão diretamente com o seu gerente ou através das plataformas de auto atendimento, como internet banking ou aplicativo.

Em todos os casos, a proposta pode ser aprovada imediatamente ou levar alguns dias, dependendo da análise feita pela instituição.

Cartão de crédito sem anuidade

É bem verdade que a maioria dos cartões de crédito cobra anuidade. Mas você sabia que existem cartões que são livres dessa cobrança para sempre independente do seu volume de gastos? A desvantagem desses cartões é que a maioria não tem programa de recompensas (ou cobra uma mensalidade por eles), além de não oferecerem outros benefícios aos usuários. Conheça os melhores cartões de crédito sem anuidade de 2024.

Cartão de crédito com cashback

Para quem não viaja tanto ou acha complicado acumular pontos ou milhas, existem cartões que oferecem outra modalidade de recompensa. São os cartões de crédito com cashback, ou seja, crédito na fatura. Esse tipo de recompensa é simples e descomplicado, basta utilizar o cartão normalmente que parte dos gastos retorna de crédito para abater suas compras.

Cartões como os do Amazon, PicPay e XP são alguns exemplos. Além da simplicidade, a principal vantagem desses cartões é que cotação do dólar não influencia no valor da recompensa. Conheça o nosso ranking de melhores cartões de crédito com cashback.

Cartão de crédito para negativado

Se você está com o nome negativado, não há motivo para pânico. Existem cartões no mercado de fácil aprovação até para quem está com o nome sujo e com o score de crédito baixo. Geralmente esses cartões oferecem baixos limites (alguns a partir de R$ 50) mas que podem ajudar a reconstruir o seu relacionamento com as instituições financeiras. Alguns exemplos são: Santander SX, Nubank, Digio e cartões de lojas como Extra, Carrefour e Riachuelo. Embora sejam menos rigorosos, os usuários ainda passam por uma análise de crédito e podem, em alguns casos, ter o pedido do cartão negado.

Taxas cobradas pelos cartões de crédito

Além da anuidade, os cartões ainda podem cobrar outras taxas, principalmente se você esquecer de pagar a fatura, então fique atento! Algumas das tarifas são:

- Multa por atraso: Caso você esquecer de pagar a sua fatura, além dos juros, será cobrada uma taxa a título de multa;

- Emissão de 2ª via: Se o seu cartão quebrar, for destruído pelo seu cachorro ou você perdê-lo, o banco poderá cobrar uma taxa de reemissão. A cobrança não é feita no caso de furto ou roubo;

- Tarifa de saque: A maioria dos cartões permite que o cliente faça saques em caixas eletrônicos utilizando o seu limite de crédito. Essa modalidade de crédito é muito cara e, além dos juros, pode ser cobrada uma taxa fixa;

- Avaliação emergencial de crédito: Se você ultrapassar o seu limite de crédito, o banco poderá, a seu critério, liberar mais limite para aprovar a sua compra. Essa facilidade, no entanto, tem um custo. A dica é manter esse serviço desativado e acompanhar o seu limite disponível. Se necessário, entre em contato com o banco e solicite um aumento de limite;

- IOF (Imposto sobre operação financeira): O IOF é um imposto federal cobrado na maioria das contratações de crédito como financiamento da fatura, pagamento em atraso, pagamento de contas com o cartão ou saques com o cartão. Vale lembrar que a cobrança é repassada à união e os bancos não tem controle sobre ela.

A tabela completa de tarifas deve ser disponibilizada no site do banco emissor do cartão.

Eu sempre gosto de lembrar que os cartões podem ser nossos grandes amigos ou grandes inimigos. Escolhendo aqueles que mais se aproximam do seu perfil e honrando todos os pagamentos, você pode ter acesso à muitos benefícios e vantagens.

E você, quais critérios considera mais importantes na hora de escolher um cartão de crédito? Comente e participe.

*Este post foi escrito em fevereiro de 2020 e vem sendo atualizado desde então.