10 cartões de crédito que vale a pena considerar com o dólar nas alturas

10 cartões de crédito que vale a pena considerar com o dólar nas alturas

O dólar disparou nas últimas semanas e não dá sinais que vai voltar a custar menos do que R$ 5 no curto prazo (se é que ainda vai, algum dia…). Com isso, o acúmulo de pontos da grande maioria dos cartões de crédito diminuiu significativamente, já que a conversão é feita com base na cotação da moeda norte-americana. Neste post você confere cartões alternativos que utilizam o real como parâmetro para calcular as milhas e opções de cashback que se tornaram competitivas no cenário atual. E, se você faz compras em moedas estrangeiras, tem ainda produtos que não cobram ágio na conversão do dólar. Vale a pena conferir!

Cartões de crédito que creditam pontos em função das compras em reais

1. Cartão Pão de Açúcar Itaucard Platinum e Gold

O Pão de Açúcar Itaucard Platinum e sua versão Gold acumulam 1 ponto por real gasto e não por dólar, oferecendo uma conversão imbatível nesses tempos de alta da moeda norte-americana. Considerando a cotação do dólar em R$ 5,60, podemos falar que o cartão acumula 5,6 pontos por cada dólar gastos, ou seja, é o cartão que mais pontua atualmente no mercado brasileiro.

Além disso, como o Itaú geralmente participa de promoções de transferências de pontos com bônus, é possível acumular bônus de até 110% na hora de mandar para o programa de fidelidade das companhias aéreas, chegando quase a 12 pontos acumulados por dólar.

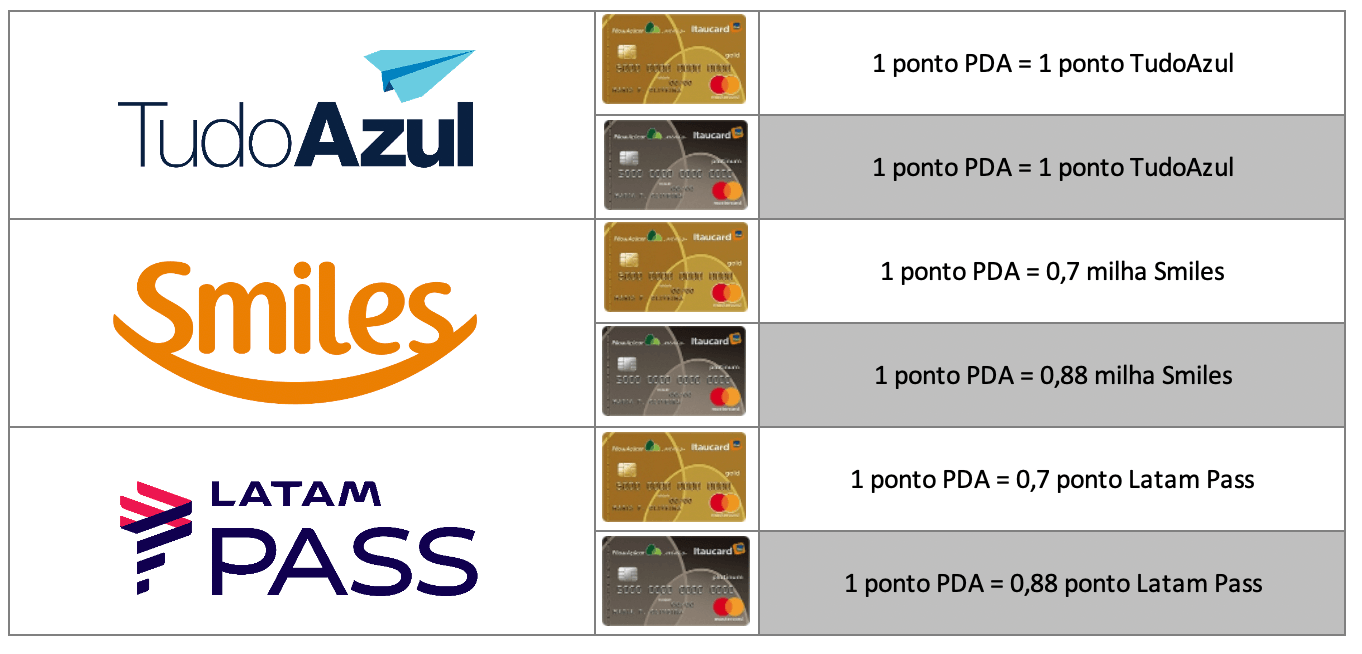

Os pontos acumulados pelos cartões Pão de Açúcar podem ser transferidos para o TudoAzul, Latam Pass e Smiles. A conversão de pontos varia conforme a categoria do cartão e o programa para onde os pontos são enviados.

Tabela de transferência de pontos Pão de Açúcar. Elaboração do Melhores Destinos.

2. Cartão Ourocard Elo Internacional

Esse cartão emitido pelo Banco do Brasil oferece 1 ponto a cada R$ 3 em gastos, o que equivale a quase 2 pontos por dólar no câmbio atual. Além disso, a anuidade é de apenas R$ 190, sendo possível negociá-la de acordo com os seus gastos e relacionamento com o banco.

Cartões de crédito com cashback

3. Cartão Rappi Visa Infinite

O recém lançado Rappi Visa Infinite do respectivo aplicativo de entregas oferece 5% de cashback em compras feitas pelo app e 2% nas demais despesas. É o maior cashback do mercado nacional e quase o dobro do oferecido tradicionalmente por cartões de alta renda.

A anuidade é cara, R$ 1.080. Ainda não sabemos quanto será necessário para isentá-la. Mas é um cartão que vale a pena considerar, dependendo do seu volume de gastos.

4. Cartões ModalMais Infinite e Platinum

O cartão de crédito ModalMais oferece 1,1% de cashback na versão Platinum e 1,5% na Infinite. Além disso, possui o inédito cash foward, onde o valor do cashback fica investido rendendo por um ano, chegando a 1,5% e 2% depois desse período.

A anuidade do Platinum custa R$ 780 e é isentada com gastos mensais de R$ 5.000. Já a versão Infinite custa R$ 1.200 por ano, sendo isenta com R$ 10.000 em gastos mensais.

5. Cartão Banco Inter Mastercard Black

O cartão Banco Inter Mastercard Black oferece 1% de cashback. Parece pouco, mas o banco tem um programa de cashback mais atrativo com as principais lojas online. A maior vantagem do cartão, porém, é que ele não tem anuidade e oferece acesso ilimitado e gratuito a mais de 1.000 salas VIP pelo programa Loungekey.

Para ter o seu é preciso ter pelo menos R$ 250 mil investidos no Banco Inter, valor coberto pelo Fundo Garantidor de Crédito. Para atingir esse montante, o Inter aceita também outros investimentos, como tesouro direto, ações e fundos imobiliários que estejam custodiados no banco. É uma boa alternativa para quem tem essa quantia investida em outro banco ou corretora, já que o cartão é livre de anuidade.

Cashback vale a pena?

Fazendo uma conta rápida, R$ 10.000 em compras geram R$ 100 (1% de cashback) a R$ 200 (2% de cashback) na conta, sem trabalho algum. Ou entre 2.700 (acumulando 1,5 ponto por dólar) a 4.000 pontos (acumulando 2,2 pontos por dólar). Ainda que você aproveite promoções de transferência para transferir com bônus para os programas de fidelidade, dificilmente o valor de mercado atual as milhas vai superar o cashback nos patamares atuais do dólar. Ou seja, se você não está utilizando suas milhas para viajar (onde as milhas podem render alguns resgates interessantes para quem tem flexibilidade para viajar), pense seriamente se não vale a pena migrar para um cashback.

Curtiu? Conheça outros cartões de crédito com cashback que você pode considerar ter na sua carteira.

Cartões de crédito das montadoras de veículos

Pouco conhecidos no mercado brasileiro, os cartões de crédito de cashback em montadoras de veículos permitirem acumular créditos com base nas suas compras em reais, que podem ser utilizados na compra de um carro novo. Confira duas opções interessantes:

Cartões Fiat Itaucard

Os cartões emitidos em parceria com a Fiat oferecem 5% do valor dos gastos de volta na forma de créditos que podem ser utilizados na compra de um carro novo da montadora. É um cashback, mas com uso exclusivo para a compra de um carro. A cada R$ 1.000 em compras você junta R$ 50 para seu carro zero. O valor máximo que pode ser utilizado na compra do veículo é de R$ 20 mil na versão Platinum e R$ 15 mil na versão Gold.

A taxa de conversão dos gastos em créditos é a mesma para todos os cartões. A anuidade nas versões Gold e Platinum custa, respectivamente, R$ 438 e R$ 643. Eu já utilizei esse cartão para trocar por dois veículos e posso dizer que não tem pegadinha. Você negocia o valor do carro à vista ou parcelado, com desconto, e depois na hora de pagar apresenta a carta de crédito do cartão que vale como pagamento em dinheiro, à vista. O cartão ainda oferece serviços gratuitos como reboque, chaveiro, troca de pneu e carro reserva

Cartões Volkswagen Itaucard

Assim como os anteriores, os cartões emitidos em parceria com a Volkswagen oferecem 5% do valor dos gastos de volta na forma de créditos que podem ser utilizados na compra de um carro novo da montadora. A cada R$ 1.000 em compras você junta R$ 50 para seu carro zero da Volkswagen. O valor máximo que pode ser utilizado na compra do veículo é de R$ 20 mil na versão Platinum e R$ 15 mil na versão Gold.

A taxa de conversão dos gastos em créditos é a mesma para todos os cartões. A anuidade nas versões Gold e Platinum custa, respectivamente, R$ 438 e R$ 643. O cartão Gold oferece ainda desconto em peças, serviços e acessórios nas concessionárias Volkswagen.

Se você curtiu os cartões de montadoras, há ainda opções com a Ford e com a Mitsubishi, com mecânicas semelhantes. A diferença é que os carros da montadora japonesa têm o valor muito maior que o que é possível acumular com os cartões. A Chevrolet também já teve um cartão que era emitido pelo Banco do Brasil, no entanto, ele não é mais comercializado.

Cartões de crédito para realizar compras internacionais

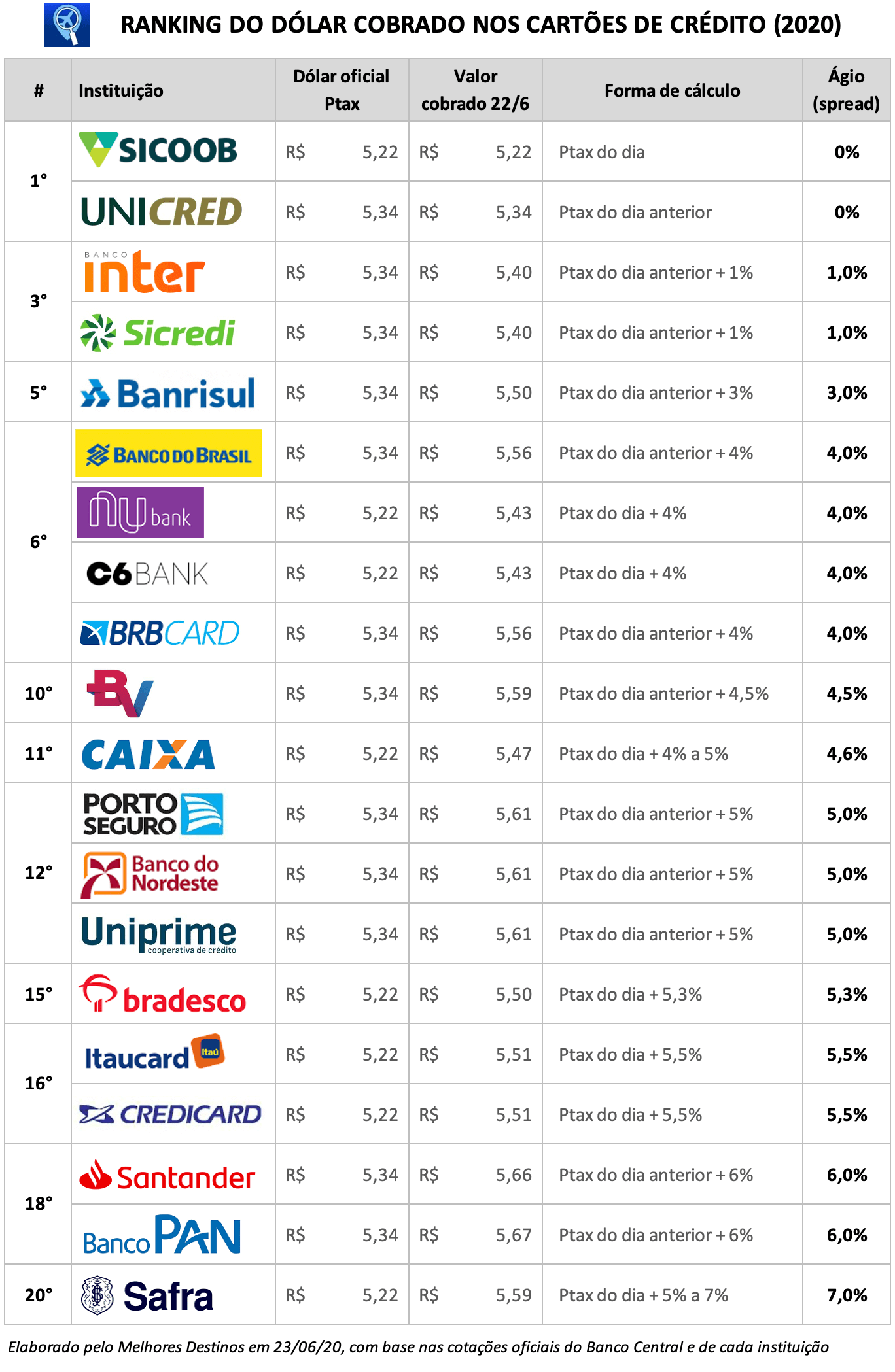

O dólar cobrado nas compras internacionais feitas com cartão de crédito não são iguais em todos os bancos! Cada instituição cobra um valor, incluindo uma sobretaxa (chamado de ágio ou spread) sobre a cotação oficial do dólar definida pelo Banco Central. Divulgamos periodicamente um ranking exclusivo com a cotação cobrada pelos 20 principais emissores de cartão no Brasil. Se você costuma ter despesas em moeda estrangeira no seu cartão de crédito, vale a pena conferir:

Os cartões de crédito de cooperativas são boas opções para economizar em compras internacionais. Sicoob e Unicred lideram o ranking, sendo as únicas a não cobrarem nenhum ágio sobre a cotação oficial do dólar definida como referência pelo Banco Central (Ptax). O Uniprime passou a seguir a mesma política após a divulgação do nosso ranking. Em terceiro lugar, o Sicredi e o Banco Inter, também empatados, com 1% de spread. Na sequência, o Banrisul, com 3%.

Entre os grandes bancos comerciais, o Banco do Brasil lidera na quarta colocação (empatado com Nubank, C6 e BRB), com 4% de taxa adicional sobre a cotação do dólar oficial. Na sequência, Caixa (4,6%), Bradesco (5,3%), Itaú e Credicard (5,5%). No Itaú, a exceção são os cartões em parceria com a rede Pão de Açúcar, que não tem spread. Por último, o Santander (6%), com o segundo dólar mais caro entre todas as instituições. Abaixo do banco espanhol, apenas o Pan (6%) e o Safra (7%), os piores no comparativo.

Na décima posição temos o BV (Banco Votorantim), com 4,5%. Em décimo segundo, Porto Seguro, Banco do Nordeste e Uniprime, empatados com 5%. São percentuais que fazem muita diferença dependendo do volume de compras.

Veja mais informações sobre a nossa pesquisa e como o dólar no cartão de crédito é calculado.

E você, pensa em diversificar seus cartões de crédito por conta da alta do dólar? Comente e participe!

Veja também:

- Ranking dos melhores cartões de crédito do Brasil para viajar e acessar salas vip

- 30 cartões de crédito que podem ter anuidade grátis e oferecem milhas e benefícios de viagem